据不完全统计,2021-2023年间达成的License-out交易累计超过136起,其中2023年超过58起,创近年新高,交易总额合计超430亿美元。

01

创新出海大爆发

三年收获$850亿交易额

近年来,随着系列政策的大力推动,叠加国内创新同质化严重的背景下,不论是国内传统大药企,还是Biotech新贵都纷纷踏上“创新转型、扬帆出海”的新赛道,海外授权(License-out)数量与合作金额都在不断攀升。

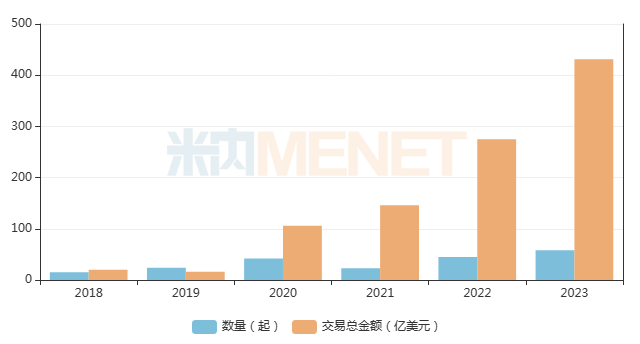

据不完全统计,2021-2023年我国创新药License-out交易至少发生136起,合计交易总金额接近850亿美元。其中,2022年License-out交易共计45起,披露的交易总金额约275.5亿美元,是2021年的两倍;2023年License-out交易共计58起,可统计的累计交易总金额约431.1亿美元,同比增长约56%。

近年来License-out交易情况

来源:公司公告、公开信息等

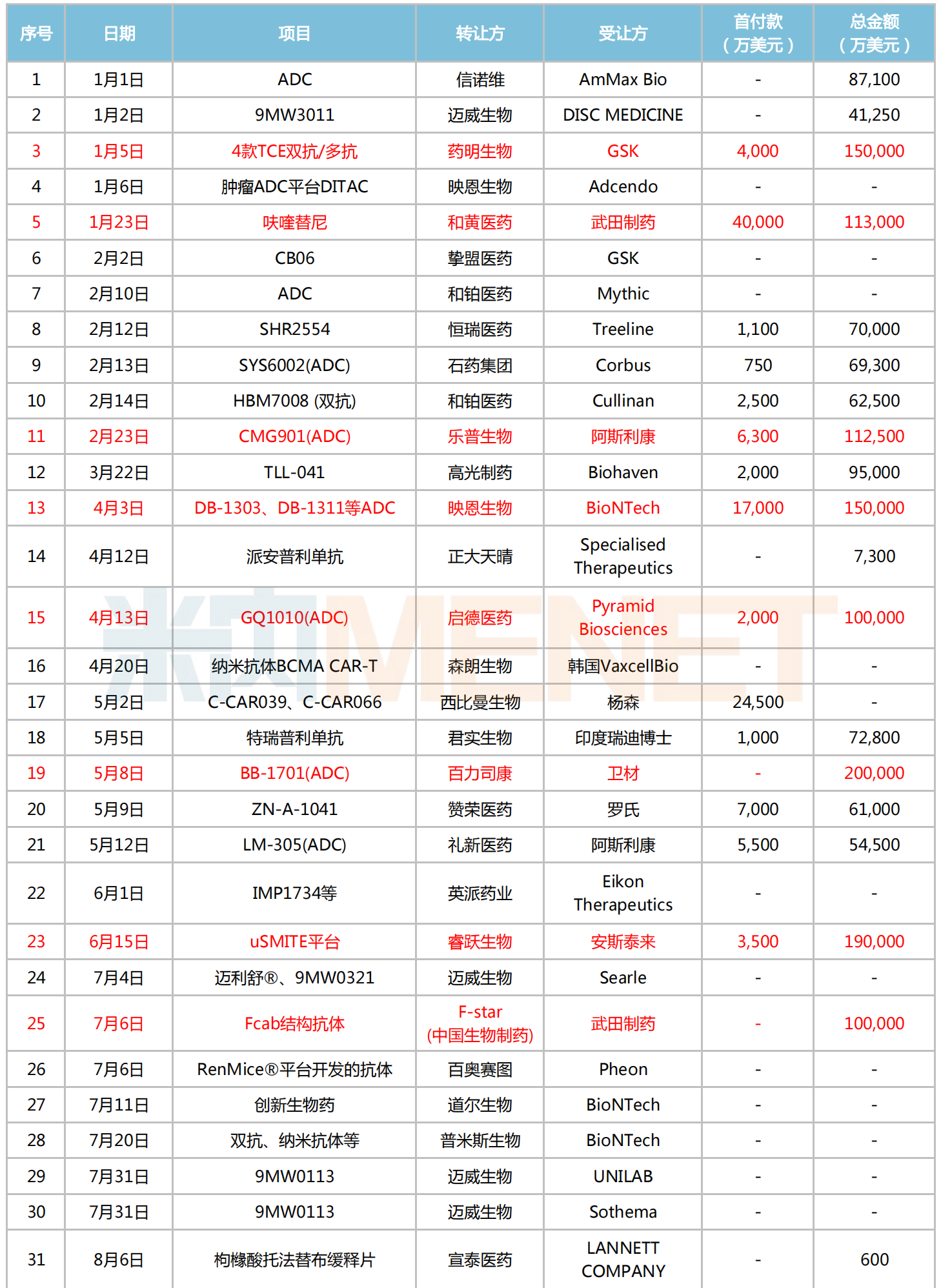

踏入2024年,创新药出海再掀热浪,药明生物、迈威生物、安锐生物、瑞博生物等多家国内药企,纷纷宣布与海外药企牵手,完成对外授权交易合计十余起,其中总金额超过10亿美元的交易超过四起......密集的出海交易正体现出中国创新药企摆脱内卷、完成商业闭环并走向更高格局的决心。

2024年至今创新药出海情况

注:标红为交易总金额达10亿美元及以上;来源:公司公告等

此外,透过这些数字也不难看出,尽管近年来资本市场环境不佳,但创新药行业并未停下前进的脚步。License-out的持续爆发,是过去几年国内创新药行业大发展的一个很好的注脚。

02

$430亿创新高

恒瑞、和黄、豪森......成绩斐然

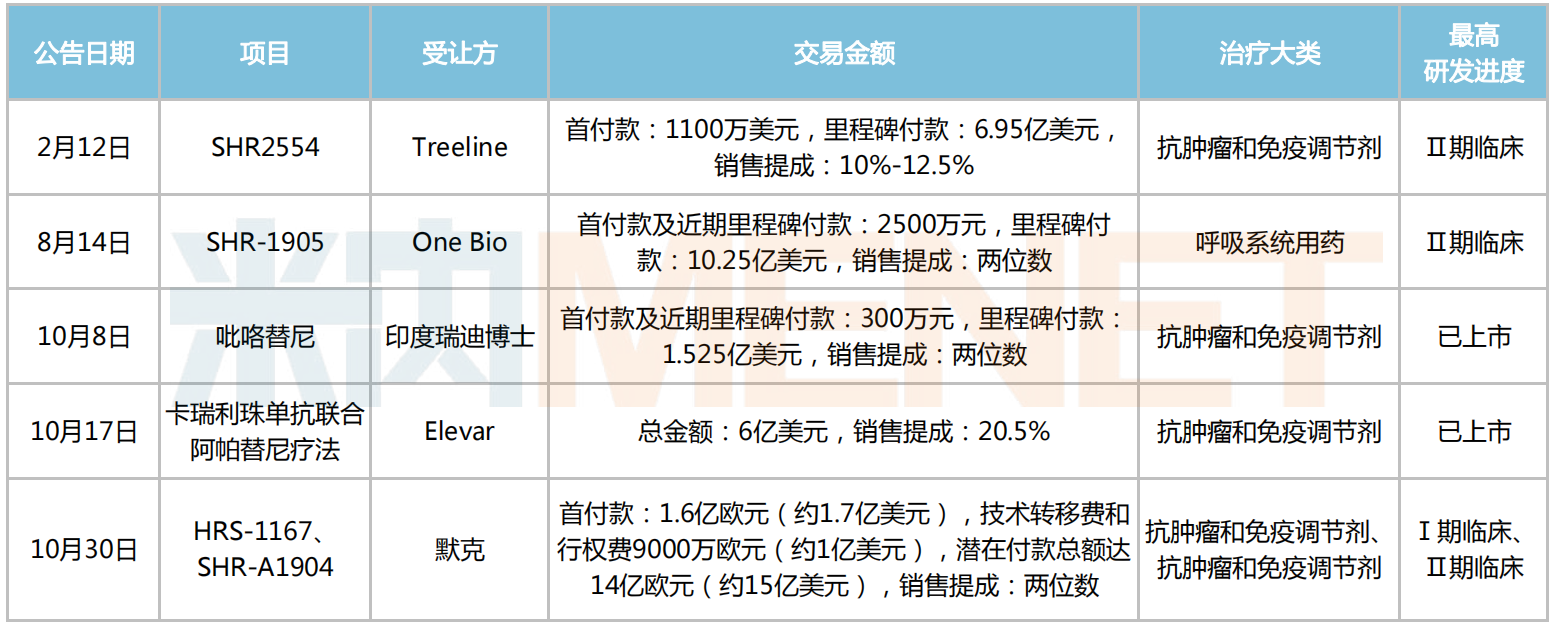

回看2023年,至少有58个项目达成出海交易,可统计累计首付款超36亿美元,总交易额超430亿美元,单笔交易达10亿美元及以上的项目有19个,包括恒瑞医药的SHR-1905、HRS-1167和SHR-A1904、和黄医药的呋喹替尼、乐普生物的CMG901、豪森药业的HS-20089和HS-20093等国产创新药。

2023年创新药出海情况

注:标红为交易总金额达10亿美元及以上;来源:公司公告等

SHR-1905、HRS-1167和SHR-A1904均为恒瑞医药的1类新药,2023年8月和10月,其先后发布2项海外授权公告,将哮喘治疗药SHR-1905(TSLP单抗)有偿许可给美国One Bio公司,并可共计获得约10.25亿美元里程碑款项;以及将2款抗肿瘤药HRS-1167(第二代PARP抑制剂)和SHR-A1904(Claudin18.2 ADC)有偿许可给默克公司,并可获得潜在付款总额接近15亿美元。

除上述2项总额超10亿美元的交易外,2023年恒瑞还至少发起了3项License-out交易,包括把SHR2554(EZH2抑制剂)有偿授权给Treeline,把吡咯替尼有偿授权给印度瑞迪博士,以及把卡瑞利珠单抗联合阿帕替尼疗法有偿授权给Elevar,并分别获得约7亿美元、1.5亿美元和6亿美元的交易总金额。

2023年恒瑞医药License-out项目

来源:公司公告

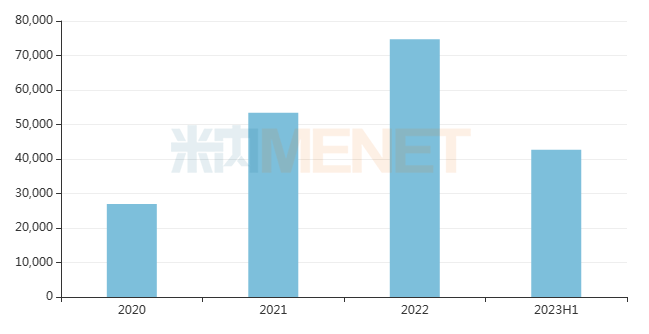

呋喹替尼是和黄医药首个商业化的1类新药,于2018年9月获NMPA批准上市,用于治疗转移性结直肠癌。数据显示,该药2022年在中国三大终端六大市场销售规模超过7亿元,同比增长39.86%;2023年上半年突破4亿元,全年销售额有望再创新高。2023年11月,和黄医药发布公告称,呋喹替尼正式获FDA批准上市,成为第2款在美国上市的国产小分子创新药。

近年来中国三大终端六大市场呋喹替尼销售趋势(单位:万元)

HS-20089和HS-20093均属于ADC药物,分别靶向B7-H4(VTCN1)、B7-H3(CD276),是豪森药业的在研1类新药。目前,B7分子已被证明参与调节T细胞反应,并广泛表达于非淋巴组织,其中B7-H4、B7-H3均具备共刺激/共抑制T细胞的功能。

数据显示,目前国内均暂无靶向B7-H4和靶向B7-H3的治疗药获批上市。除第一药品、阿斯利康等跨国药企外,多家国内企业在研发进度上领跑,在B7-H4赛道,豪森药业的HS-20089、鑫康合生物的XKH-002均已进入Ⅰ期临床;在B7-H3赛道,豪森药业的HS-20093、迈威生物的7MW-3711、盛禾医药的IBB-0979等均已进入Ⅱ期临床。

靶向B7-H4(VTCN1)在研产品情况

靶向B7-H3(CD276)在研产品情况

CMG901是乐普生物开发的一款Claudin18.2靶向ADC,也是首个在中国及美国均获批临床的Claudin18.2抗体偶联药物。Claudin18.2于胃癌、胰腺癌及其他实体瘤中的表达呈高度选择性及广泛性,使其成为癌症治疗的理想靶点。此次CMG901的成功出海,标志着乐普生物的创新研发技术得到跨国药企的认可。

03

License-out是把“双刃剑”

三大要点助力破局解困

当下,“内卷”已然成为中国创新药药圈的常态。

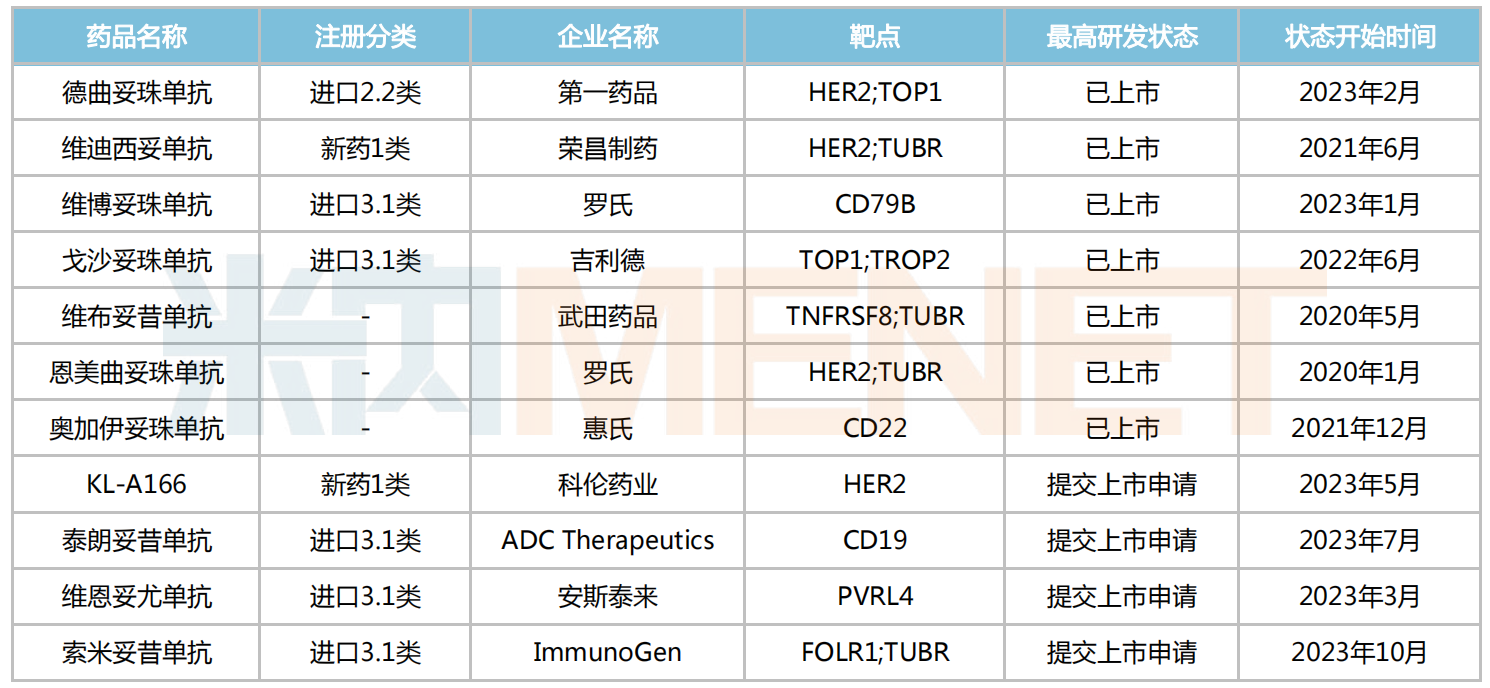

随着资金的快速涌入和人才红利的爆发,同质化竞争与日俱增,最典型的有靶向PD-1生物药,上市和在研产品过百项,产品售价也从几十万元/年迅速下降到约三万元/年,市场空间直接缩水近10倍;再到现今“拥挤”的ADC赛道,国内已有7款ADC获批上市,提交上市申请及处于Ⅱ/Ⅲ期临床的产品合计多达40余款,且大多在研ADC适应症为靶向HER2中高表达的肺癌、胃癌、乳腺癌等癌种,同类产品扎堆情况严重。

与此同时,《以临床价值为导向的抗肿瘤药物临床研发指导原则》《新药获益-风险评估技术指导原则》等重磅文件的出台,也进一步加大同质化产品的临床开发和上市难度,从而导致国产创新药在国内市场的收益较低,这就需要寻求海外市场,以求扩大收益基本盘。

国内已获批上市及报产在审的ADC

目前国产创新药企业出海模式主要有三种:一是自主出海,即中国药企自主在海外开展临床试验和自建销售团队,但这对资金和团队要求非常高,成功者屈指可数;二是借“船”出海,主要形式是License-out、专利授权,凭借海外药企的经验或渠道实现新药产品和技术平台的出海;三是联手出海,即中国药企和海外药企联合开发,分担成本和收益,主要通过找到当地某方面比较成熟的企业,实现收购、兼并。

虽然海外授权合作的达成,给处于“寒气尚存”的创新药行业带来了一丝暖意,但从海外发展经验看,尤其是2023年出现多起因MNC管线调整而导致产品“退货”事件,License-out模式目前仍是一把双刃剑。

在此背景下,创新药企该把握哪些要点,才能更从容地打赢出海攻坚战?笔者认为需重点关注以下几个方面:

一是双方价值匹配,合作双方应具有高度互补性,为彼此提供补充关键价值;二是两者处于相似的发展阶段预期,双方对短期和长期的项目价值交付预期能够达成一致;三是具备短期速赢和长期的价值创造能力,以此可在短期价值交付的基础上建立长期合作的信心。此外,还需要关注受让方的研发能力、注册事务支持能力、与海外当地监管机构的沟通经验、商业化能力等。

值得注意的是,MNC并不一定是最佳的合作伙伴。细数过往上百起国内License-out的案例,中国药企与MNC达成的海外授权交易仅占总交易量的20%左右。因此,是否选择MNC需基于综合评估。倘若合作对象定位在海外中小型药企,授权方BD团队的“工作量”或会因此加大,这就要求授权方需更全面地考察受让方的临床开发能力、经验以及经营风险等因素。

另一方面,交易条款的设置是关键。授权方不仅要在研发里程碑相关节点的条款设置方面最大化公司的权益和保障,在协议终止章节里,也要设置一些在“退回”的情况下对于产品本身权益以及交易双方的保护条款,以确保合作关系的顺利和长期稳定。

04

结语

棋局落定,近年来交易频频的License-out项目,无疑证明了我国药企的研发能力逐步得到国际市场的认可。展望未来,相信将有更多优质的本土创新药走出国门,拭目以待。

文章来源:赛柏蓝 米内网 作者苍穹