4+7两年后,销售情况如何?

4+7和4+7扩围分别于两年前(2019年)的4月1日和9月1日执行,两次招标的是同一批25个品种(两次集采合并简称“第一批国采”),其销售情况如何?

4+7由15家企业(含2家外企)的25个品种中选,平均降幅52%,4+7扩围由45家企业(含7家外企)的60个品种中选,在4+7中标价的基础上又平均下降了25%。

现就第一批国采涉及的仿制药和原研药在医院和药店的销售额和销售量情况分别进行比较分析。

01整体市场

一、医院

1、销售额

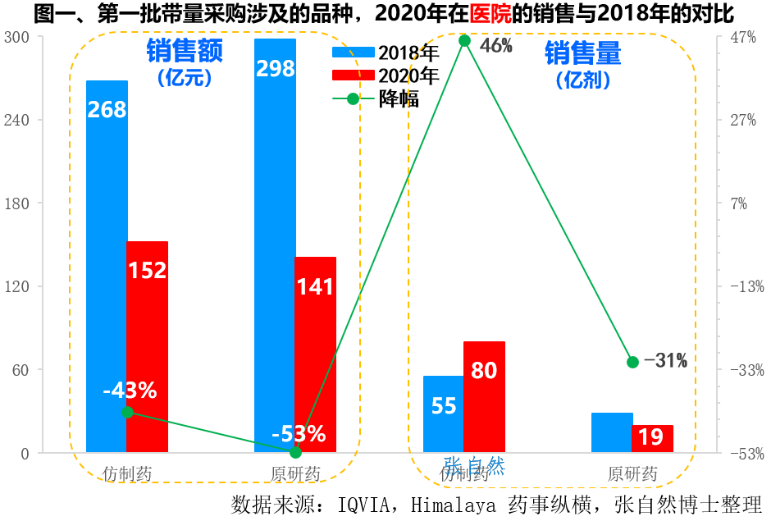

第一批国采涉及的仿制药在医院的销售额由招标前2018年的268亿元下降到了2020年的152亿元,下降了43%,原研药由2018年的298亿元下降到了2020年的141亿元,下降了53%(图一),销售额的骤降主要由降价导致,原研药出现了专利悬崖,持续多年的原研药超国民待遇就此终结,而仿制药规模的大幅缩水,出乎药企的预料,到现在国采已进行了5批6次了,也已逐渐习惯了。

2、销售量

第一批国采涉及的仿制药在医院的销售量由招标前2018年的55亿剂上升到了2020年的80亿剂,增长了46%,原研药由2018年的28亿剂下降到了2020年的19亿剂,下降了31%(图一),第一批国采时尽管各地报量比较保守,但至少占了同通用名上年全国用量的近半,仿制药中标的品种数量多(4+7中标23个、4+7扩围中标56个)则享有的采购量就大,而外企中标品种很少(4+7中标2个、4+7扩围中标8个),所以仿制药尽管销售额下降,但销量实现了大幅上升,而外企则销售额和销售量双双下降。

二、药店

1、销售额

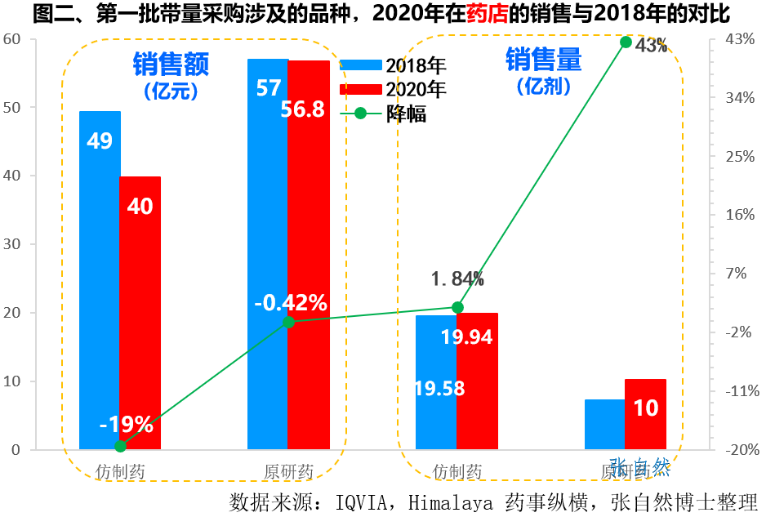

第一批国采涉及的仿制药在药店的销售额由招标前2018年的49亿元,下降到2020年的40亿元,下降了19%,原研药由2018年的57.02亿元下降到了2020年的56.78亿元,只下降了0.42%(图二),在药店销售受到的影响远没有在医院受到的大,国采初期,并未强制药店联动国采中标价,国采对药店的影响还主要是降价氛围的影响,尚未触及实际,加之企业主动维价,所以在药店受到的影响比在医院的要小的多,而外企品牌效应明显,受到的影响就更小。

2、销售量

第一批国采涉及的仿制药在药店的销售量由招标前2018年的19.58亿剂上升到了2020年的19.94亿剂,增加了1.84%,原研药由2018年的7亿剂上升到了2020年的去10亿剂,增加了43%(图二)。原研药销量增幅远大于仿制药的增幅,主要是因外企价格维护和对院外市场的销售力度加大所致,如辉瑞在络活喜和立普妥失标后,加大了院外市场的销售力度,使其在同一通用名市场的销售份额不降反升,如络活喜市场份额由2018年的86%提高到了2020年的88.3%,立普妥的份额由2018年的73.9提升到了2020年的80.5%。

02具体品种

一、25个通用名

1、销售额

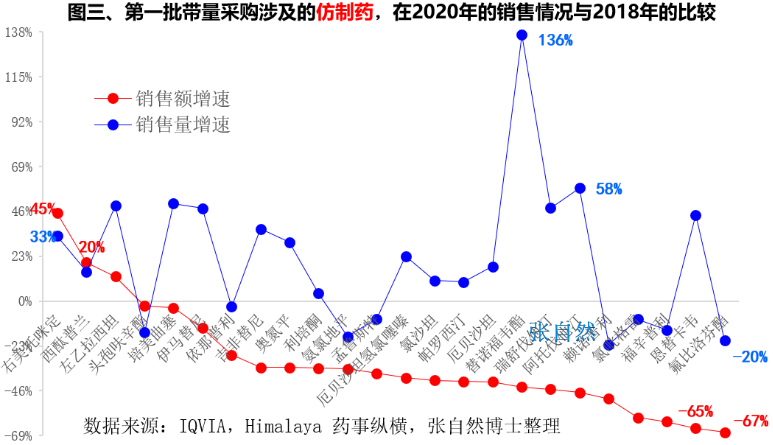

销售额增幅最大的品种是右美托嘧啶注射液,由招标前2018年的23.5亿元提升到了2020年的34.1亿元,增长了45%,主要有赖于中标企业扬子江药业过硬的销售能力,扬子江首家过评,所以4+7时仅以12%的降幅即独家中标,且4+7扩围时几乎未再降价继续独家中标,中标价高达133元/支,成功将以恒瑞为主的其他厂家打下的市场基础迅速替代,右美托嘧啶注射液也成为6次国采以来销售额和利润双双最大的赢家,如按米内网统计口径,扬子江的右美托嘧啶注射液由招标前2018年的不足3000万元骤升到了2020年的36亿元,一举跃居2020年全国3大终端6大市场所有品种销售额的第20位,可见首家过评有利可图,就仿制药而言,首仿还是能赚钱的。

销售额增速第二的是草酸艾司西酞普兰片,由招标前2018年的2.2亿元提升到了2020年的2.6亿元,增长了20%,该品种由四川科伦(商品名:百洛特)首家过评并独家中标,替代原研丹麦灵北制药的来士普,据法伯进研究院数据,4+7落地6个月后与落地前6个月相比,丢标的灵北制药原研药来士普的市场份额下降了9%,而中标的科伦百洛特的市场份额增加了39%,其市场份额的增长一是对原研药的替代,二是降价后,提高了患者可及性所致。4+7扩围时,又增加了山东京卫和湖南洞庭两家药企中标。

销售额降幅最大的是氟比洛芬酯注射液(4+7由北京泰德独家中标,4+7扩围时又增加了武汉大安中标),由2018年的22.2亿元下降到了2020年的7.3亿元,下降了67%。降幅第二大的是恩替卡韦,由2018年的70.8亿元下降到了2020年的24.7亿元,下降了65%,该品4+7时由正大天晴(商品名:润众)中标,因润众在销售基数(30多亿元/年)、市场份额(>40%)已非常大的情况下,居然以超过90%的降幅和0.62元/片的低价成功竞标,只相当于美国同规格同期价格(1.69元/片)的1/20,从而成为4+7最大的爆点新闻,到4+7扩围时则被价格更低的福建广生堂(0.275元/片)、北京百奥(0.196元/片)和苏州东瑞(0.182元/片)等3家替代,由于中标价格越来越低,才使得恩替卡韦的市场规模陡降65%之巨。(图三)

2、销售量

销售数量增幅最大的是恩替卡韦,该品种不但医生和患者教育基础良好,而且经4+7和4+7扩围两次大幅降价,已可满足所有何患者的承受能力,所以由招标前2018年的8500万剂猛增到了2020年的2.01亿剂,增加了1.37倍。增幅第二大的是阿托伐他汀钙片,由2018年的19.65亿剂增加到了2020年的31亿剂,增加了58%,4+7时由北京嘉林的阿乐以超过80%的降幅中标,4+7扩围时又被报价更低的乐普、兴安药业和齐鲁(海南)取代,这3家在4+7中标价基础上又分别下降了42%、77%和78%,是以价换量的最好例证。

销量降幅最大的是赖诺普利,4+7时由华海药业以超过80%的降幅中标,4+7扩围时仍以4+7中标价继续独家中标,其销量由2018年的1800万片下降到了2020年的1400万片,下降了22%,华海药业以原料国际化见长,国内市场的制剂销售团队还在进一步壮大中。销售量降幅第二大的是氟比洛芬酯注射液,由2018年的3500万剂下降到了2020年的2800万剂,下降了20%。(图三)

二、原研药

下面该仅对数据较全的18个原研药进行分析。

1、销售额

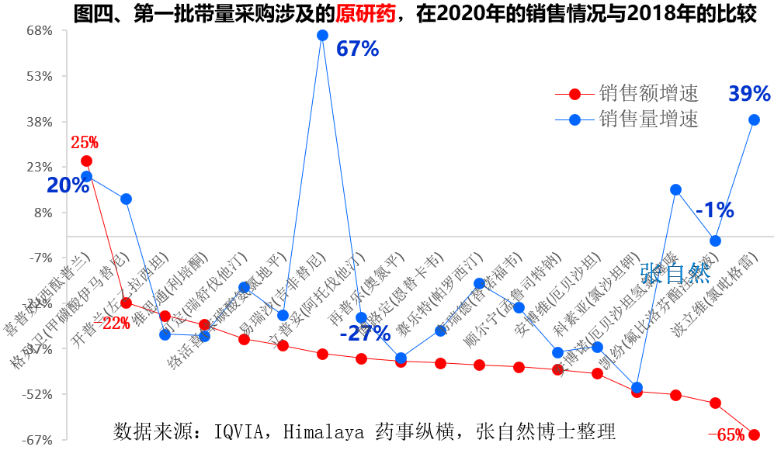

销售额增长的只有西安杨森的喜普妙(西酞普兰)一个原研药,由2018年的1.36亿元增长到了2020年的1.7亿元,增长了9.2%,其他原研药的销售额都大幅下滑,降幅最小的是《我不是药神》的明星药瑞士诺华的格列卫(甲磺酸伊马替尼),由2018年的14.6亿元下降到了2020年的11.43亿元,下降了17.5%。

销售额下降幅度最大的是赛诺菲的波立维(氯吡格雷),由2018年的59亿元下降到了2020年的20.6亿元,下降了65%,波立维在4+7时被深圳信立泰的泰嘉击败,在4+7扩围时又以超过80%的降幅战胜信立泰一举中标,也成为4+7扩围时最引人注目的事件。(图四)

2、销售量

在统计的18个原研药中,只有易瑞沙(阿斯利康的吉非替尼)、波立维(赛诺菲的氯吡格雷)、喜普妙(杨森的西酞普兰)、安博诺(赛诺菲的厄贝沙坦氢氯噻嗪片)等4个原研药的销售量出现了增长,其中销售量增长最快的是阿斯利康的易瑞沙(吉非替尼),由2018年的600万剂增长到了2020年的1000万剂,增长了66.7%,易瑞沙是4+7时中标的唯二原研药之一,中标的代价是降价高达76.8%,也成为国家带量采购以来第一个最有诚意参赛的原研药。销量增长第二大的是赛诺菲的波立维,由2018年的3.72亿剂增加到了2020年的5.16亿剂,增长了39%,这主要归因于如上述所言在4+7扩围时波立维降价幅度之大,以价格降低换来了销量的上升。

其余14个原研药的销售量都不同程度的下降,降幅最大的是默沙东的科素亚(氯沙坦钾),由2018年的1.23亿剂下降到了2020年的6200万剂,下降了50%,销量降幅第二大的是礼来的再普乐(奥氮平),由2018年的2000万剂下降到了2020年的1200万剂,下降了40%。(图四)

2020年与2018年相比,第一批国采就销售额而言,仿制药在医院和药店分别下降了43%和19%,原研药在医院和药店分别下降了53%和0.42%,就销售量而言,仿制药在医院和药店分别上升了46%和1.84%,原研药在医院和药店分别下降了31%和增长了43%,基本实现了以量换价和仿制药对原研替代的初衷,大幅减轻了患者负担,提高了可及性,为以后国采的全面铺开提供了经验。

文章来源:赛柏蓝